In 2024 kondigde de Europese Unie een importheffing aan op Chinese auto’s vanwege ongeoorloofde staatssteun. Hoe reageerden de autofabrikanten hierop? Een analyse aan de hand van hun investeringsaankondigingen.

In het kort

- Rond de invoering van de Europese importheffingen zochten Chinese fabrikanten productielocaties in Europa.

- De interesse nam af nadat de Chinese overheid automakers maande om niet in bepaalde Europese landen te investeren.

- Sinds de importheffingen kondigen de Chinese autofabrikanten wel steeds meer investeringen aan in landen vlak buiten de EU.

Een belangrijk onderdeel van de energietransitie is de omschakeling van vervoer op basis van fossiele brandstoffen naar elektrische vormen van transport. De afgelopen jaren heeft de elektrische auto (EV) een grote opkomst gemaakt. In Nederland is ongeveer een derde van alle verkochte auto’s een EV (Euronews, 2025). In China is het inmiddels al meer dan helft (Electrive, 2025). Het grotere aandeel EV’s in China heeft deels te maken met het feit dat ze daar al goedkoper zijn dan ‘traditionele’ auto’s. In Europa is dit niet het geval, mede omdat productie hier nog duurder is dan in China (Ember, 2025).

Door het verschil in productiekosten is het voor Chinese autobedrijven interessant om naar Europese markten te exporteren. Bovendien is de concurrentie in China tussen de EV-producenten moordend, hetgeen de winstmarges op de verkopen flink drukt (Ren, 2024). Vanwege de duurdere Europese modellen zijn de potentiële winstmarges voor Chinese bedrijven hier een stuk hoger.

Voor de Chinese autofabrikanten die willen exporteren, zijn er verschillende opties. De eerste is het produceren in China en het verschepen naar Europa. Dit is tot nu toe de meest gehanteerde strategie geweest. Verschillende Chinese bedrijven (BYD, Geely, Nio) hebben giga-schepen gebouwd die vijf- tot tienduizend auto’s direct naar Europa kunnen verschepen (Kelly, 2025). Een andere optie is het bouwen van fabrieken in Europa, om aldaar te produceren.

Europa ziet de dominantie van Chinese autoproducenten met lede ogen aan. De grote hoeveelheden EV’s die op Europa afkomen, hebben de EU doen besluiten om in 2023 een onderzoek te starten naar ‘oneerlijke subsidies’ op Chinese EV’s. Uit dit onderzoek volgde de conclusie dat China inderdaad ongeoorloofde staatssteun had verleend aan Chinese bedrijven, waarop de EU in juni 2024 officieel aankondigde dat er per juli importheffingen op Chinese auto’s zouden komen (O’Carroll, 2024). Het idee was dat dit een gelijk speelveld voor Europese producenten zou creëren, maar de EU hield ook de deur naar directe investeringen van Chinese bedrijven in Europa open (Jacques Delors Centre, 2024). Dat bood Chinese autofabrikanten de mogelijkheid om productie te lokaliseren, zoals Japanse automerken in de jaren tachtig deden nadat ze te maken kregen met importheffingen in de VS en Europa (King en Vaughn, 2022).

In dit artikel verkennen we de effecten van de Europese importheffingen op het investeringsgedrag van Chinese autofabrikanten. Beter inzicht in zulke indirecte effecten op de kapitaalstromen zijn relevant met het oog op de mondiale comeback van importheffingen die de afgelopen jaren, en zeker sinds het hernieuwde aantreden van Trump, mondiaal een comeback beleven (Intuition, 2025).

Methode

Om het effect van heffingen op investeringsbeslissingen te meten, kijken we naar openbare nieuwsberichten die aankondigingen bevatten van (verkenningen van) nieuwe productielocaties door Chinese autofabrikanten. Autofabrieken zijn meestal miljoenen- of miljardeninvesteringen, en komen daardoor vrijwel altijd in het nieuws. Er is gebruikgemaakt van Engelstalige internationale en Chinese nieuwswebsites.

De dataset bevat alle berichten over investeringsbeslissingen van Chinese EV-bedrijven op het gebied van productie- en assemblagelocaties vanaf januari 2023, zodat de situatie vóór, tijdens en na de invoering van de EU-heffingen op Chinese EV’s kan worden vergeleken. Investeringen in distributie-, R&D- en saleskantoren worden niet meegenomen.

Nieuwsberichten zijn niet altijd duidelijk over het totaal aantal auto’s dat geproduceerd gaat worden. We nemen daarom elk bericht over een investeringsbeslissing als één datapunt mee, zonder verdere uitsplitsing naar productieaantallen.

Patronen in investeringsaankondigingen

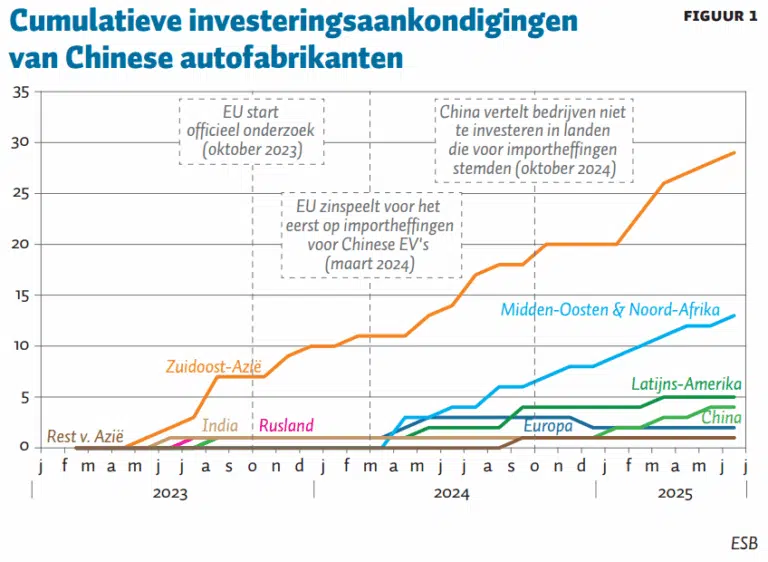

De eerste aankondiging van een onderzoek door de EU naar ‘oneigenlijke staatssteun’ in oktober 2023 (Europese Commissie, 2023) lijkt weinig effect te hebben op het investeringsgedrag van Chinese autofabrikanten (figuur 1). De Chinese automakers kondigen in deze periode vooral investeringen aan in de regio Zuidoost-Azië. Mogelijk was dit onderdeel van een brede strategie van geopolitieke diversificatie, aangezien exporten uit landen als Thailand, Vietnam en Indonesië minder vaak last hadden van importheffingen of restricties dan directe Chinese exporten (Meyer en Kratz, 2025). Bij veel investeringen in deze regio ging het om assemblage. Landen waar in deze periode veel investeringen plaatsvinden, zijn Indonesië, Maleisië en Thailand.

Na de eerste berichten over eventueel hogere importheffingen op Chinese auto’s in maart 2024 (Sebastian et al., 2024), zijn er plotseling veel nieuwsberichten over Chinese bedrijven die in Europa op zoek gaan naar eventuele productielocaties (figuur 2). Voorbeelden zijn Chery (april 2024), Great Wall Motors (april 2024) en Xpeng (augustus 2024). De meeste van deze zoektochten leiden echter niet tot concrete aankondigingen van investeringen, waardoor deze niet als datapunten in figuur 1 zijn meegenomen.

Wat ook opvalt in deze periode is de toename van investeringsaankondigingen in de MENA-regio (Midden-Oosten en Noord-Afrika). Dit is een regio die geografisch dicht bij Europa ligt en waarvan meerdere landen (zoals Marokko en Turkije) een vrijhandelsovereenkomst hebben met de EU. Deze investeringsstromen zouden dus een strategie kunnen zijn om de Europese markt te kunnen bedienen zonder fysieke locaties binnen de grenzen van de EU op te bouwen.

Op 24 oktober 2024 maant de Chinese overheid haar automakers echter publiekelijk om niet te investeren in landen die in EU-verband vóór de heffingen hebben gestemd, zoals Italië, Frankrijk, Polen en Nederland (Bloomberg, 2024).

Na het publieke statement van de Chinese overheid nemen de berichten over Chinese autofabrikanten die zoeken naar een Europese locatie sterk af. Ook ziet een van de fabrikanten af van een voorgenomen productielocatie in Polen (figuur 1), een land dat vóór de heffingen had gestemd. Opvallend is dat de investeringsaankondigingen in Zuidoost-Azië, het Midden-Oosten en Noord-Afrika wel blijven toenemen. Ook investeren Chinese autobedrijven sinds 2025 weer meer in China zelf. Dat zou een signaal kunnen zijn dat China zich aan het richten is op de versterking van de binnenlandse productiecapaciteit, mogelijk om politieke en strategische redenen.

Politiek beïnvloedt investeringen

De ontwikkelingen na de invoer van Europese invoerheffingen op Chinese auto’s laten zien dat heffingen en politieke druk een duidelijk effect hebben op investeringsbeslissingen. Meerdere Chinese bedrijven gaan in navolging van de ingestelde heffingen op zoek naar een locatie in Europa, maar het negatieve investeringsadvies van de Chinese overheid drukt die ontwikkeling de kop in.

Uiteindelijk lijken de Europese importheffingen vooral te hebben geleid tot investeringen in de regio rondom de EU, en minder in de EU zelf.